《每日经济新闻》记者(以下简称每经记者)注意到,今年以来,上海期货交易所天然橡胶指数涨幅超过38%,9月30日收盘报19630点,天然橡胶指数已经创出了近五年的新高。在期货价格创出新高的同时,天然橡胶现货价格也创出了近5年新高,iFinD多个方面数据显示,9月30日国内天然橡胶现货价为17942元/吨,创近5年新高。

橡胶价格大涨,到底什么因素是主要推手?其对整个行业和上下游的影响到底如何?相关上市公司是不是具备中长线关注的价值?每经记者就此展开了深度调查和研究。

对于天然橡胶价格持续上涨的原因,每经记者以投资者身份拨打了海南橡胶的联系方式,公司有关人员对记者表示,今年天然橡胶的价格显著上涨,主要受到多重因素的共同影响,包括天气影响、政策推动和市场需求等。

首先,从供给端来看,今年橡胶价格持续上涨主要归因于气候异常。去年年底至今年上半年,厄尔尼诺现象导致了异常天气,上半年天然橡胶主产区经历了干旱和高温,后续降雨又频繁。尤其是在国内,上半年的割胶期被推迟,持续降雨进一步影响了割胶进程。

因此,市场普遍预期橡胶原料减产,这成为了推动价格持续上涨的重要的因素。尽管市场上存在短期的投机因素,但整体看来,天气因素是影响价格的主要原因。

此外,上半年国内轮胎厂商维持了高开工率,尤其是半钢胎的生产需求增加,这也推高了橡胶的需求量。

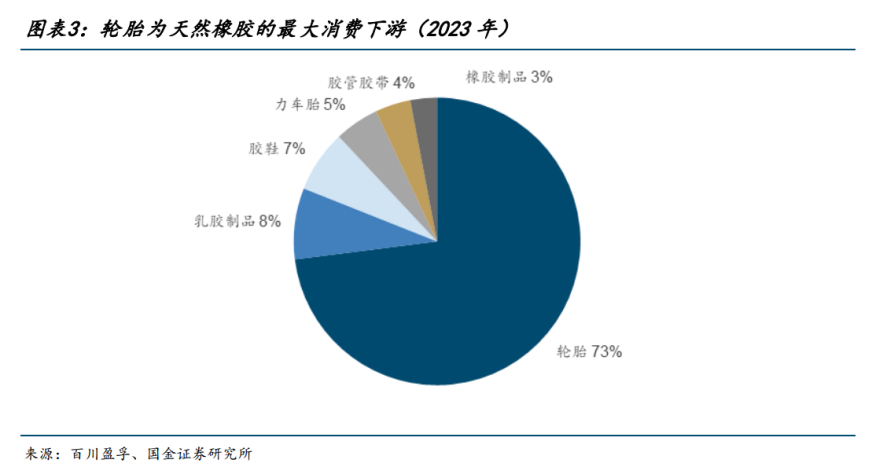

资料显示,天然橡胶是由橡胶树分泌的胶乳经凝固、干燥、加工而制得的弹性固状物。天然橡胶大多数都用在生产轮胎。多个方面数据显示,2023年轮胎的消费量占天然橡胶总需求的73%,乳胶制品、胶鞋和力车胎的消费占比分别为8%、7%、5%。

其次,橡胶价格持续上涨的另一个主要的因素是欧盟在去年发布的欧盟零毁林法案,简称EUDR法案。该法案要求有关产品全程可追溯,并将在2024年底强制执行。虽然该政策有18个月的过渡期,但许多欧洲轮胎厂商慢慢的开始实施。该法案增加了天然橡胶产品的成本。

EUDR法案带来的认证和测量成本,使得符合EUDR标准的橡胶原料溢价更高,这部分溢价也推动了上半年天然橡胶价格的上涨。

上述的人说,进入下半年,橡胶价格的上涨仍然与天气因素密切相关。尤其是在七八月份,东南亚和我国海南持续受降雨和台风“摩羯”的影响。而海南橡胶的部分橡胶种植园也因为台风受损严重,据海南橡胶此前公告,此次台风导致23万亩橡胶园报废,预计全年减产1.8万吨,大约占海南橡胶年产量的12%。

此外,台风还引起了我国云南和越南等地的持续降雨和洪水灾害,对橡胶的生产造成了明显影响,泰国北部地区也因持续雨季和洪水,导致原料产出受到较大打击。

实际上,天然橡胶的供给,不仅在短期受到天气和EUDR法案的冲击,从长久来看,供给端也面临隐忧。

上述海南橡胶有关人员表示,从长期来看,全球天然橡胶种植面积近年保持稳定,但近几年更新种植面积持续下降,树龄老化导致单产下滑,加上胶农割胶意愿降低,传统主产国如泰国、印度尼西亚等地产量持续下降,长期供给增量并不乐观。

从2015年到现在,全球橡胶的种植面积基本上维持在2亿亩,基本上没有太大的变化,但是全球新种和翻种的橡胶面积却在持续下降,这导致全球橡胶树林结构持续老化,这意味着全球橡胶树产胶的潜力在持续下降。

上述的人说,新种和翻种的橡胶面积,下降的主要原因就是经济效益较低。在目前的橡胶价格水平下,种植橡胶的亩产值仍然较低。在东南亚的传统产胶大国,同样一亩地种植棕榈树的产值是明显高于橡胶的。所以,无论是当地的种植户还是当地的种植企业,没有动力去新种和翻新橡胶树。

而在国内的主要产胶区海南,如果种植水果,一亩地的产值普遍是过万的,但因为现在橡胶价格太低,以每亩60多公斤的橡胶产量计算的话,种植一亩橡胶的年产值也就100块钱左右。所以说当地的农户出于经济利益的考虑,是没有太大的动力去继续从事橡胶种植的。

供给端东南亚主产区橡胶种植培养面积陷入停滞期后,能带来的供给增量有限,印度尼西亚、马来西亚等地区减产趋势较为明显,仅有非洲地区仍处于增产期。整体看,未来可提升的供应量较为有限。

需求方面,上述海南橡胶相关人士表示,全球宏观经济的走势,特别是中国、新兴经济体如印度和东盟的经济增长和基建设施建设,将直接影响天然橡胶的需求。中国新能源汽车产业的快速发展,也将继续推高橡胶的需求。

该人士进一步表示,中国作为全球主要的橡胶消费国,虽然种植培养面积达到1700万亩,但年产量仅约为85万吨,而年消费量则高达670万吨,天然橡胶自给率不足13%。这种供需失衡导致国内对海外橡胶资源的高度依赖。

对于天然橡胶的长期供需格局,国金证券也表达了类似的观点。据国金证券研报,近几年在低价和低利润的压制下,天然橡胶新种植培养面积明显回落。2016年亚洲主要产区合计种植面积达到1263万公顷后开始慢慢回落,2023年合计种植面积下滑至1222万公顷。在天然橡胶种植面积停滞的背景下,为满足供应,大部分主产地开割率提升显著,一方面考虑到泰国等核心产区的开割率已经在90%以上,后续可提升空间较为有限;另一方面,马来西亚等地区的开割率下滑是产业结构变化和作物切换等问题导致的,因而回落趋势不可逆。

国金证券研报显示,天然橡胶需求方面,核心下游轮胎行业持续扩产,对天然橡胶需求具备较强支撑。全球天然橡胶消费量稳步增长,过去十年的复合增速为3%。2023年同比增长1.2%,达到1527万吨。2023~2024年期间超过20家轮胎企业宣布了新的扩产计划,有400亿元人民币以上的投资涌向轮胎市场。

天然橡胶价格的上涨,也正在对下游的轮胎生产企业产生影响。每经记者以投资者身份拨打了多家轮胎生产企业的电话(包括玲珑轮胎、三角轮胎、贵州轮胎等),他们均表示橡胶价格的上涨会导致轮胎原材料价格上涨,进而对轮胎行业整体形成压力。

经过每经记者了解,轮胎生产企业主要通过签订长期协议价、提升轮胎价格来应对橡胶价格上涨的风险。

玲珑轮胎相关人士对每经记者表示,首先,公司与橡胶供应商签有长期协定价格,这在一定时间内(通常1年)可以锁定橡胶价格,而当橡胶价格短期上涨时,公司的这部分采购成本在短期内并不受影响,但如果长期协定价格到期,则需要根据市场情况重新签订橡胶采购价格。其次,公司可以通过提升轮胎价格,来应对橡胶价格上涨的风险,而可以短期提价的产品主要集中在零售端。

该人士向每经记者补充道,一般轮胎企业产品的提价节奏,要较橡胶价格上涨的节奏晚,而提价的幅度也会较橡胶价格上涨的幅度小。不过,如果橡胶价格下跌,轮胎企业产品价格的调整时间也会较橡胶价格晚,产品价格下降幅度也会较橡胶价格的下降幅度小。

而对于橡胶价格上涨的风险,三角轮胎和贵州轮胎的相关人士均向每经记者表示,公司也会和橡胶供应商签订长期协定价格,通过长期采购和短期采购相结合的方式,来管理天然橡胶价格上涨导致的成本上升风险。

值得注意的是,期货市场的主要功能之一,就是通过套期保值为生产企业管理原材料价格波动风险,而天然橡胶期货已经上市交易超过20年,是一个相对成熟的期货品种。但每经记者了解到,上述3家轮胎企业均未采用橡胶期货来管理原材料价格波动的风险。

据国金证券研报,回溯天然橡胶现货的历史价格,2010~2012年期间出现了大周期行情,产品价格最高达到了4.3万元/吨;2017年时也出现了一波小行情,产品价格一度突破2万元/吨;价格回落后,2017年至今基本在1.5万元/吨以下低位震荡。从长期供需角度看,需求端,随着轮胎行业大量扩产,为天然橡胶消费带来较强支撑;供给端,东南亚主产区橡胶种植面积陷入停滞期后,能带来的供给增量有限,印尼、马来西亚等地区减产趋势较为明显,仅有非洲地区仍处于增产期整体看,未来可提升的供应量较为有限。此外,随着EUDR法案的逐渐推进,橡胶生产交易成本也将被抬升,因此天然橡胶价格未来有望步入上升周期。未来随着供需的改善和政策带来的成本抬升,价格有望进入上升通道,具备天然橡胶产能的企业将较为受益。

中信期货研报显示,供应方面,全球天然橡胶主产区东南亚多雨的情况,并没有太多好转,故割胶工作的开展依然受限,在东南亚主产区橡胶树临近见顶的阶段,全球天然橡胶产量的季节性增长或仍不及预期。需求方面,根据米其林发布的8月数据,占比轮胎需求约30%的配套需求在8月以及1-8月的销量同比呈现双双下滑;占比轮胎需求约70%的替换需求,在8月以及1-8月销量同比分别增长约3%、4%,全球轮胎行业在今年表现出的强韧性,或持续给天然橡胶需求端带来支撑。随着美联储货币政策转向与国内政策再度发力,全球轮胎行业或迎来需求预期的增强。因此,总量(全球)视角下,全球天然橡胶供需缺口回补有限,甚至进一步打开,对应胶价再破前高。

广州期货表示,天然橡胶基本面偏多因素占据优势,预计短时天然橡胶价格大幅回调空间有限。短期国内和东南亚主产区因气候原因导致产出不及预期,同时海运问题导致物流环节运输受限,进口胶到港量或不及预期,港口去库状态维持,现货溢价短时难以缓解。在全年天胶供小于求的格局下,中长期依旧维持逢低做多的思路。

值得注意的是,天然橡胶虽然在日常经济生活中扮演着重要的角色,但国内生产天然橡胶的上市公司却比较稀缺。

据海南橡胶介绍,公司目前是中国资本市场唯一的天然橡胶全产业链上市公司,也是全球最大的天然橡胶种植、加工、贸易企业。海南橡胶作为国内和全球最大的天然橡胶种植、加工、贸易企业,正在通过提升管理技术、研发智能割胶机器人、提高产量和加工技术等多方面手段,努力提高橡胶生产效率和产品附加值,以应对市场的需求和价格波动。

2024年上半年,海南橡胶实现营业收入192.09亿元,同比增长31.61%;扣非净利润为亏损2.88亿元,较去年同期减亏1.32亿元。对于营业收入增加的原因,海南橡胶半年报显示,主要是本期橡胶产品销售量增加及产品销售价格提高。

据国信证券研报,海南橡胶业绩面临胶园减产、汇率波动等多重压力,然而受益于年内天然橡胶价格持续上行,公司2024年第二季度归母净利润及扣非归母净利润均实现同环比明显减亏。

每经记者注意到,虽然天气原因导致海南橡胶减产了大约12%,目前上海期货交易所的橡胶期货指数较去年同期的涨幅超过40%。这在某种程度上预示着,橡胶价格的上涨,将会对冲一定的产量损失,甚至橡胶价格上涨带来的收益会大于产量减少带来的损失。

今年以来,海南橡胶的涨幅明显强于大盘。今年以来海南橡胶股价累计上涨40.28%,股价创出了近两年的新高,而同期上证指数的涨幅为12.15%。今年2月份低点以来,海南橡胶股价涨幅为58.71%,而同期上证指数的涨幅为26.62%。

一是天然橡胶价格表现。比如在2011年橡胶价格高点时(当时天然橡胶指数最高达43320点),海南橡胶股价曾达到历史高价16.98元,而随后海南橡胶的股价也随着天然橡胶价格下跌而下跌。从2016年初到2017年,天然橡胶指数从不到10000点,最高涨至22357点,而海南橡胶股也从2016年初的4.68元涨至2017年的8.38元。

二是市场整体表现。比如在2015年A股牛市时,海南橡胶股价从2014年的低点5.49元涨到14.21元,不过当年上期所天然橡胶指数并没有明显行情,最高仅为15542点。

目前无论是从市场环境,还是天然橡胶价格表现,海南橡胶似乎都具有优势。而当前海南橡胶的股价,相比2011年、2015年、2017年的高点,都有不小的距离。

近5年来,海南橡胶总体在4~6元的底部区间震荡,如果未来橡胶价格进一步上涨,海南橡胶打破区间震荡格局的概率显然会增加。

目前天然橡胶指数为19630点,较2011年的高点43320点仍有较大距离,较2017年的高点22357点也有一定空间。不过,即使按照当前的价格水平计算,据海南橡胶有关人员估算的橡胶种植亩产值,橡胶种植收益仍然较低,种植户仍没有扩产的动力。

如需转载请与《每日经济新闻》报社联系。未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

特别提醒:如果我们使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

“一天卖四五十套房”!四大一线城市长假楼市火热,有人忙到凌晨,有人讲到“嗓子冒烟”,但也有人称“前高后低”

“每天都是‘抢房大战’!”国庆假期成都楼市“人从众”,多个楼盘宣布“将收回优惠”

有的楼盘每天都是“抢房大战”!国庆假期这座城市的楼市“人从众”,有中介称:经常忙得无法按时吃饭